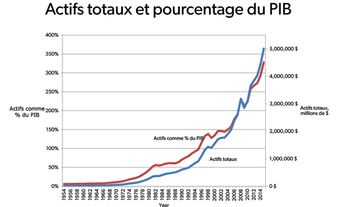

La Banque de Montréal a été fondée en 1817, ce qui fait d’elle la plus ancienne des banques légalement constituées au Canada. Elle sert de banque centrale du Canada de sa fondation à la création de la Banque du Canada, en 1935. Aujourd’hui, les diverses composantes de la Banque de Montréal forment ce qu’on appelle le BMO Groupe financier. BMO est la quatrième plus grande banque du Canada en actifs, et la huitième plus grande en Amérique du Nord. Elle offre des services dans trois domaines distincts — les opérations bancaires personnelles et commerciales, la gestion de patrimoine et les investissements. BMO est une entreprise publique inscrite à la Bourse de Toronto et à la Bourse de New York sous le symbole BMO. En 2023, BMO a enregistré des revenus de 31,2 milliards de dollars et des profits de 4,37 milliards de dollars, et elle détient des actifs de 1,29 billion de dollars. BMO emploie 55 767 personnes, desservant plus de 13 millions de clients dans le monde.

Fondation et débuts : 1817-1867

Le BMO Groupe financier, principalement connu par les services offerts par la Banque de Montréal, est la plus ancienne des banques légalement constituées au Canada. Fondée à Montréal en 1817 par un groupe de neuf personnes figurant parmi les personnages plus importants de la ville, la banque s’appelle initialement Montreal Bank. Elle s’adresse alors principalement aux propriétaires de commerce et a pour vocation de les aider à mener leurs affaires dans la ville et à l’extérieur. Son mandat est d’offrir à ses clients une monnaie de papier, un lieu sûr où ils peuvent déposer leurs économies, des prêts financiers et des services de change (voir Activité bancaire au Canada).

La Montreal Bank se développe aussi vite que le pays. Elle devient presque immédiatement la banque officielle du gouvernement du Bas-Canada (Québec). En 1818, la banque commence à faire des affaires en dehors de cette région grâce à des associations commerciales avec d’autres banques situées à Londres, New York et Boston. Elle ouvre parallèlement des succursales à Québec et à Kingston pour répondre à la demande des hommes d’affaires locaux.

En 1822, la banque passe du statut de société privée appartenant à un petit groupe de personnes à celui de société ouverte appartenant à 144 actionnaires. C’est à cette époque qu’elle devient officiellement connue sous le nom de Banque de Montréal. En 1842, elle ouvre sa première succursale à Toronto (York, à l’époque) en y absorbant la Bank of the People. En 1864, la Banque de Montréal devient la banque officielle du gouvernement de la Province du Canada et assume dorénavant le financement des opérations gouvernementales. En 1867, l’année de la Confédération, la banque s’étend pour la première fois dans les Maritimes et ouvre des succursales au Nouveau-Brunswick et en Nouvelle-Écosse.

Après la Confédération

Tandis que le Canada continue à se développer après la Confédération, la Banque de Montréal concentre ses activités sur le financement des sociétés axées sur le bois de sciage, les chemins de fer et l’industrie en général. À l’époque, le rapide essor du commerce extérieur au Canada profite grandement aux affaires de la banque et l’encourage à ouvrir sa première succursale permanente à New York, en 1859, et à Londres, en Angleterre, en 1870.

Cette croissance internationale permet à la Banque de Montréal de faire son entrée dans le secteur des banques d’investissement, concrétisée en 1874 par l’émission d’une obligation souscrite par l’Angleterre pour le Québec. Cette nouvelle branche des affaires commence alors à croître rapidement, alimentée en partie par le rôle que joue la banque en tant que source principale de financements pour le chemin de fer du Canadien Pacifique, construit dans les années 1880. La Banque de Montréal est alors responsable de la vente des obligations ferroviaires émises par le gouvernement fédéral. Une fois terminé, le chemin de fer permet à la banque d’ouvrir une succursale à Winnipeg en 1877, à Calgary en 1886 et à Vancouver en 1887. En 1890, les services d’investissement de la Banque de Montréal commencent déjà à émettre des obligations pour les sociétés, parallèlement à celles des gouvernements.

Alors que le secteur des banques prend de l’ampleur et de l’importance au Canada, la Banque de Montréal se joint à toutes les autres banques pour créer en 1891 l’Association des banquiers canadiens. Cet organisme devient le centre de coordination des affaires interbancaires. En 1892, la Banque de Montréal devient l’agent financier officiel responsable de la vente à Londres, en Angleterre, des obligations du gouvernement fédéral, prenant ainsi la relève de plusieurs firmes anglaises. Ce nouveau rôle renforce la position de la Banque de Montréal comme principale banque du Canada, à la fois à l’intérieur et à l’extérieur du pays.

Début du 20e siècle et Première Guerre mondiale

Au tournant du siècle, la Banque de Montréal compte déjà 52 succursales et 562 employés. Cette croissance a nécessité l’ouverture d’un nouveau siège social à Montréal. L’établissement est terminé en 1905 et restera le siège social de la banque jusqu’en 1960.

La banque continue à croître en faisant l’acquisition de l’Exchange Bank de Yarmouth, en Nouvelle-Écosse, en 1903, de la People’s Bank of Halifax, en 1905 et de la People’s Bank of New Brunswick, en 1906. Cette année-là, la Banque de Montréal remédie aux difficultés financières de l’Ontario Bank en absorbant les opérations de cette dernière. Au niveau international, la banque ouvre en 1906 son premier bureau à Mexico.

En tant qu’agent financier pour le gouvernement, la Banque de Montréal est amenée à jouer un rôle de premier plan durant la Première Guerre mondiale – par exemple pour le versement des soldes dues par le gouvernement fédéral aux soldats et aux officiers. Le marché financier de Londres, affaibli par la guerre, n’est plus accessible au Canada à partir de 1914, mais la Banque de Montréal dirige en 1915 la première émission d’obligations du gouvernement fédéral à New York pour aider à collecter des fonds destinés à l’effort de guerre. Grâce à son vaste réseau de succursales dans tout le Canada, la banque participe aussi activement, avec d’autres banques, à l’émission des obligations d’emprunts de la Victoire proposés au public canadien à partir de 1915.

Entre-deux-guerres et Crise des années 1930

Immédiatement après la guerre, en 1918, la Banque de Montréal fait l’acquisition de la Bank of British North America et de ses 79 succursales. Cet achat stratégique d’un concurrent prestigieux augmente de manière significative la présence de la banque dans l’Ouest du Canada. À cette époque, les banques se font de plus en plus concurrence pour attirer les dépôts. La Banque de Montréal étend alors ses opérations au-delà des services visant les sociétés et commence à ajouter la gestion des dépôts des particuliers à son éventail d’activités.

Durant la même période, la présence de la banque au niveau international croît avec l’ouverture de sa première succursale à Paris, en France, également en 1918. En 1920, la Banque de Montréal achète la Colonial Bank qui fait à l’époque principalement affaires dans les Antilles et en Afrique de l’Ouest. Cette transaction encourage ses dirigeants à créer officiellement un département « Étranger ». Au Canada, la banque achète en 1921 la Merchants Bank of Canada, qui est alors en difficulté, et ajoute ainsi plus de 400 succursales à son réseau national. Vient ensuite, en 1924, une fusion avec la Molson Bank et ses 125 succursales. Chacune de ces acquisitions contribue à faciliter la mutation de la Banque de Montréal en organisme bancaire possédant une solide base de dépôts en provenance des particuliers en plus de ses activités historiques centrées sur les sociétés.

Comme ce sera le cas pour un grand nombre de secteurs commerciaux au Canada, la Crise des années 1930 n’épargne pas la Banque de Montréal. Le nombre de succursales passe de 669 en 1929, à 567 en 1934, et la succursale au Mexique est fermée en 1931. Alors que le nombre de banques en activité dans le pays décline à la suite des faillites et des fusions, le mécontentement du public, porté par les agriculteurs, amène le gouvernement fédéral à créer, en 1934, sur recommandation de la Commission Macmillan qu’il a lui-même mise sur pied, une nouvelle banque centrale pour le pays – la Banque du Canada. Après avoir assumé pendant 117 ans ce rôle, la Banque de Montréal est ainsi forcée de renoncer à son statut de banque officielle pour les gouvernements du Canada. Pour la Banque de Montréal, ce tournant signifie à l’époque qu’elle perd son plus gros client. La banque se relève cependant rapidement et ses actifs dépassent pour la première fois 1 milliard de dollars en 1939.

Deuxième Guerre mondiale et fin du 20e siècle

Pendant la Deuxième Guerre mondiale, la banque concentre toutes ses activités sur le maintien des services et la contribution à l’effort de guerre. En mars 1942, George Spinney, directeur général de la banque, est nommé à la tête du Comité national des finances de guerre mis sur pied par le gouvernement fédéral. La succession de la crise financière et de la guerre entraîne une réduction du nombre de succursales bancaires qui passe de 672 (un sommet) en 1930 à 468 (un minimum) en 1943.

Après la guerre, les banques canadiennes reprennent leur croissance. Changement notable, toutes les banques sont finalement autorisées par le gouvernement à prêter de l’argent à leurs clients pour acheter des biens immobiliers tels que des maisons et des petites entreprises (voir hypothèque). En 1954, la Banque de Montréal devient la première banque à charte à se lancer dans ce genre de prêts.

Ce changement de politique marque un tournant important non seulement pour la Banque de Montréal, mais pour toutes les banques canadiennes. La portion des actifs provenant des particuliers, tels que les prêts et les hypothèques, croît alors remarquablement vite, tandis que les investissements dans les actifs associés aux obligations d’État diminuent. Il en résulte un profil d’actifs plus risqués pour la banque. Sans compter que la concurrence entre les banques pour les dépôts des particuliers ne fait que s’intensifier. Pour gérer cette croissance du secteur des particuliers, la Banque de Montréal ouvre en 1963 son premier département de gestion des données. La concurrence entre les banques devient encore plus féroce lorsque le gouvernement fédéral élimine en 1968 le plafond qui limitait jusqu’alors le taux d’intérêt que pouvait facturer une banque pour un prêt.

En 1963, la Citibank, une société américaine, achète la Banque Mercantile du Canada et ce faisant, fait jaillir la crainte d’une augmentation des acquisitions de banques canadiennes par des intérêts étrangers. Le gouvernement fédéral réagit en modifiant en 1967 la Loi sur les banques de manière à limiter la part des intérêts étrangers à 25 % des titres émis par n’importe quelle banque canadienne. Avec la croissance de l’économie mondiale et le développement des réseaux internationaux, les banques canadiennes perçoivent néanmoins vite cette règle comme limitant leur capacité de croissance et de compétitivité à l’échelle mondiale. La Banque de Montréal réagit à cette limite réglementaire en achetant en 1984 la banque Harris Bancorp, basée à Chicago. Cet achat est audacieux pour une banque canadienne dont la stratégie consiste à gagner en importance sur le marché dans le Midwest américain. Il fait de la Banque de Montréal la première banque d’Amérique du Nord à être pleinement opérationnelle à la fois au Canada et aux États-Unis. Dix ans plus tard, en 1994, la Banque de Montréal devient la première banque canadienne à voir ses actions admises à la cote de la Bourse de New York.

La croissance continue avec l’achat par les banques des maisons de courtage au Canada (voir Actions et obligations). Ces achats sont destinés à étendre la présence des banques dans le secteur des investissements afin de diversifier leurs activités. En 1987, la Banque de Montréal embrasse cette stratégie en achetant une participation totale de 75 % dans la société de courtage Nesbitt Thomson, Inc. En 1994, la banque développera ce secteur d’affaires en fusionnant Nesbitt Thomson avec la plus ancienne maison de courtage indépendante encore en activité, Burns Fry. La filiale en propriété exclusive ainsi formée est alors renommée BMO Nesbitt Burns. Aujourd’hui connue sous le nom de BMO Marchés des capitaux, cette branche de la banque a généré en 2018 à approximativement 19 % des revenus totaux déclarés du groupe.

Plus remarquable encore fut l’annonce de la Banque de Montréal et de la Banque Royale du Canada, en 1998, de leur intention de fusionner. Le dessein d’une telle opération est de créer une grande banque canadienne, plus à même d’être compétitive au niveau mondial. Le gouvernement fédéral interdit néanmoins cette fusion, prétextant que selon lui, un nombre moindre de banques ne bénéficierait pas au pays. À peu près à la même époque, la Banque canadienne impériale de commerce et la Banque Toronto-Dominion envisagent également une fusion.

21e siècle

En guise d’alternative à la fusion, et pour maintenir un taux de croissance concurrentiel, la Banque de Montréal met en œuvre plusieurs stratégies. Elle intensifie tout d’abord ses activités à l’international en achetant en 2010 une autre banque du Midwest américain, Marshall & Ilsley (M&I), de Milwaukee, dans le Wisconsin, pour 4,1 milliards de dollars américains. Cette transaction ajoute 63,5 milliards de dollars américains en dépôts aux actifs de la banque ainsi que 250 succursales à son réseau. Plus tard, M&I est fusionné avec les opérations de BMO Harris Bank. Plusieurs autres acquisitions de petites banques américaines sont opérées durant cette période. Aujourd’hui, les opérations bancaires effectuées sur le sol américain représentent 23 % des revenus totaux déclarés de la Banque de Montréal (en 2018).

La Banque de Montréal a également étendu son secteur de gestion de patrimoine. À cette fin, elle a acheté et fusionné plusieurs sociétés de gestion de placement canadiennes et étrangères. En 2001, elle achète ainsi Guardian Group of Funds Ltd., de Toronto, puis, en 2011, Lloyd George Management, de Hong Kong, et, en 2014, le Foreign & Colonial Asset Management du Royaume-Uni. Ces sociétés viennent toutes s’ajouter à Jones Heward Investment Management Inc., de Montréal, que la banque a acquis en 1994 avec l’achat de Burns Fry. En 2018, les revenus générés par la branche gestion de patrimoine de la Banque de Montréal représentaient approximativement 17 % de ses revenus totaux déclarés.

La Banque de Montréal a également développé d’autres segments de ses opérations grâce à d’autres acquisitions. Elle s’est par exemple implantée dans le secteur de l’assurance-vie grâce à l’achat, en 2009, de la Compagnie d’Assurance-Vie AIG du Canada, dont le siège social est aux États-Unis. Cette même année, la banque achète la franchise canadienne de Diners Club North America sur les activités de cartes de crédit. En 2015, elle achète la branche financière du secteur transports de la General Electric, le plus grand organisme de financement de l’ industrie du transport par camion en Amérique du Nord, pour 13 milliards de dollars américains.

Les services bancaires d’investissement de BMO Marchés des capitaux ont continué à croître aux États-Unis. En 2016, la banque acquiert le cabinet de services-conseils en fusions et acquisitions Greene Holcomb Fisher de Minneapolis, au Minnesota. En 2018, elle acquiert KGS-Alpha Capital Markets, un courtier en titres à revenu fixe de l’État de New York.

Partager sur Facebook

Partager sur Facebook Partager sur X

Partager sur X Partager par Email

Partager par Email Partager sur Google Classroom

Partager sur Google Classroom